Transcripción del artículo «DPAM INVEST B EQUITIES SUSTAINABLE FOOD TRENDS: invertir en ESG de otra forma» de la Revista «Buscando Valor» de marzo de 2022:

Invertir en ESG con DPAM INVEST B EQUITIES SUSTAINABLE FOOD TRENDS

Tal vez mucho lector pensará que iniciar el análisis de un fondo de inversión por sus criterios ESG es empezar a construir la casa por el tejado: los inversores, tanto particulares como profesionales, buscamos rentabilidad. Está claro que si se consigue con un impacto ambiental positivo, de una forma responsable y con una gobernanza propia del siglo XXI mucho mejor, pero ¿es secundario?

Sin entrar a valorar cuestiones morales, ya de por sí importantes, hay tres motivos por los que empezar por este factor: por las características del fondo, por la rentabilidad de la inversión ESG y porque va muy bien para acabar desentrañando las tripas del fondo.

Política de inversión del DPAM INVEST B EQUITIES SUSTAINABLE FOOD TRENDS

El fondo se define como sostenible, ya no solo en el nombre, si vamos a su política de inversión el concepto sostenibilidad es el protagonista:

Invierte en empresas del sector agroalimentario, buscando una alimentación sostenible: agricultura (producción o biodiversidad), dietas saludables o evitar desperdicio de alimentos son algunos estos punto. Además aplica criterios de exclusión básicos (derechos humanos, ambientales, corrupción, tabaco, juegos de azahar o mal gobierno corporativo).

Debido a la gran aceptación entre los inversores de fondos con políticas ESG, hay que evitar el famoso “greenwashing”.

Riego de Greenwashing

Afortunadamente, ya hay herramientas al alcance de cualquier inversor que nos ayuda como Morningstar y MSCI. DPAM es una gestora con una clara vocación y trayectoria es sostenibilidad, pero no está de más una visión externa:

Morningstar le da una calificación de tres globos sobre cinco con una puntuación de 25,84 sobre 50. Esta agencia le marca especiales ventajas en cuanta a gobernanza y medio ambiente.

Más información nos proporciona MSCI, a modo de resumen lo categoriza como “Triple A”, la máxima, a pesar de mostrar unas emisiones de carbono relativamente altas.

Por qué invertir en ESG?

Todo el mundo habrá leído y escuchado las bonanzas de la inversión ESG, pero, ¿es una moda o ha venido para quedarse?,¿es verdad que es más rentable?

El tema de moda o megatendencia consolidada es opinable, y un servidor opta por la segunda opción basándose en la actuación de tres principales actores económicos que hay:

1) Los consumidores hemos cambiado hábitos hacia una mejora de la salud (como alimentación saludable), hacia una protección del medio ambiente (cuidado de la Tierra), hacia una justicia social (puede que sea un ejemplo muy radicar, pero el mundo entero se ha levantado contra la invasión de Ucrania) o hacia una equidad en los órganos de administración de las empresas.

2) Detrás hemos ido los inversores: además de tener estos valores igual que toda persona sensata, buscamos rentabilidad. Si los consumidores compran a este tipo de empresas, incluso pagando más por este valor añadido, éstas son más rentables.

3) Los últimos en subirse al carro han sido los políticos: se puede dudar más de su conciencia pero no de su interés en quedar bien con sus votantes (no olvidemos que los verdes están en el Gobierno de la primera potencia de la Zona Euro). Así estamos viendo políticas fiscales muy volcadas a este segmento, tanto en Europa (entre ellos los fondos “Next Generation”) como en Estados Unidos (Joe Biden ganó las elecciones con un plan billonario de ayudas al sector).

¿Es más rentable la inversión ESG?

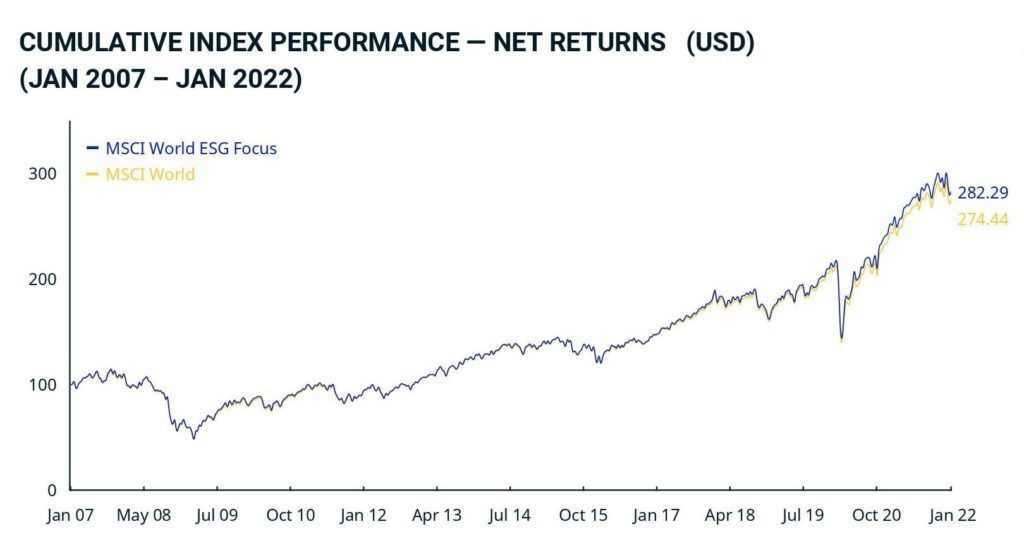

Aunque es algo genérico y muy sesgado por el peso de los índices, una forma de valorar si es más rentable la inversión ESG es comparar índices:

El gráfico anterior extraído de MSCI compara el MSCI World ESG Focus con el MSCI Word: en él se puede ver a la perfección cómo ha cambiado la tendencia: aproximadamente hasta 2018 han ido a la par, a partir de ese momento se separan a favor de la inversión ESG.

Visto así, si en el pero de los casos va igual, ¿por qué no invertir en ESG si puede ser más rentable y más “sano”?

Visto así, si en el pero de los casos va igual, ¿por qué no invertir en ESG si puede ser más rentable y más “sano”?

Por qué DPAM INVEST B EQUITIES SUSTAINABLE FOOD TRENDS

A día de hoy, todavía se vincula mucho el ESG con el growth, no en vano algunos sectores son nuevos, con tecnologías específicas tales como los “Smart” materiales, el coche autónomo o las energías alternativas.

Con una cartera invertida al 100% en estos sectores, se corre el riesgo de perder competividad en momentos como los vividos entre noviembre y enero de 2021 y desde diciembre de este año en los que se han producido movimientos contrarios al growth.

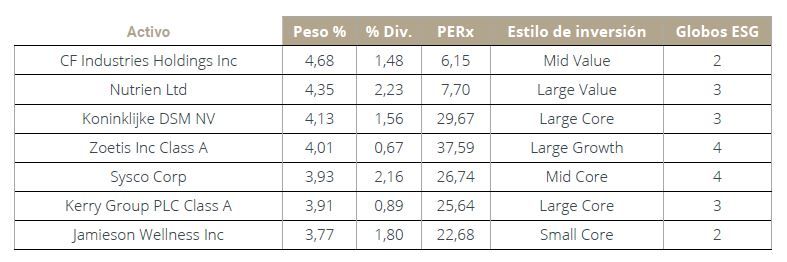

Este fondo se sale de esta tónica, con poca tecnología y con empresas con cierta consolidación cotiza a un PER (según Morningstar) de 15,59 veces y una rentabilidad por dividendo del 1,21%.

Para ponerlo en contexto, lo comparamos con otro fondo de la casa, el DPAM Equities NewGems Sustainable con un PER de 30,14x y una rentabilidad por dividendo del 0,87%.

Veamos a las valoraciones de sus principales posiciones (Fuente DPAM):

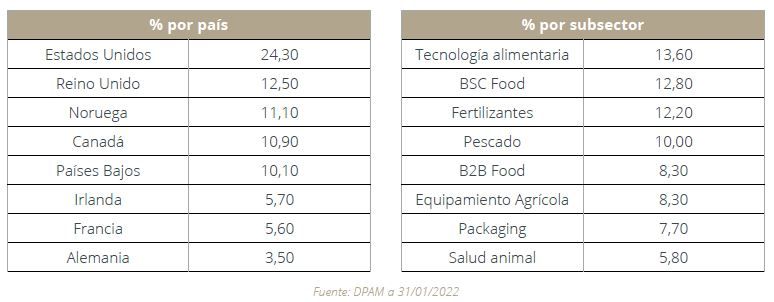

Además, este tipo de compañías le permiten diversificar geográficamente mucho más que los fondos ESG con más componente “crecimiento” y con mucho peso en bolsa americana y una amplia variedad de subsectores dentro de la alimentación:

Esta diversificación sectorial le ha permitido capear mejor el temporal de este año ya que (hasta 25 de febrero) pierde un 4,15% por el 7,71% del MSCI, o el -15% d el Nasdaq a esa fecha.

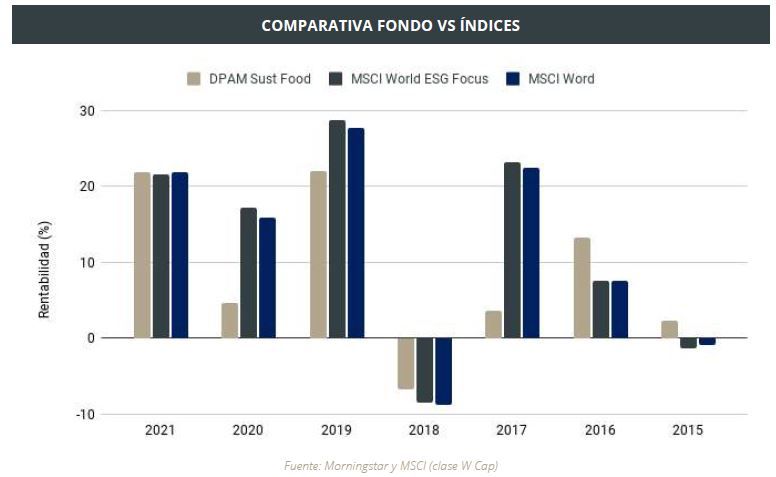

Por último, y aunque ya sabemos que rentabilidades pasadas no garantizan futuras en ocasiones (no en 2021) le ha penalizado ligeramente en las subidas, pero ha protegido más en las bajadas: