¿Cambio de tendencia en Wall Street?

En esta sección se ha analizado muchas veces la diferencia de rentabilidades entre bolsas norteamericanas y europeas.

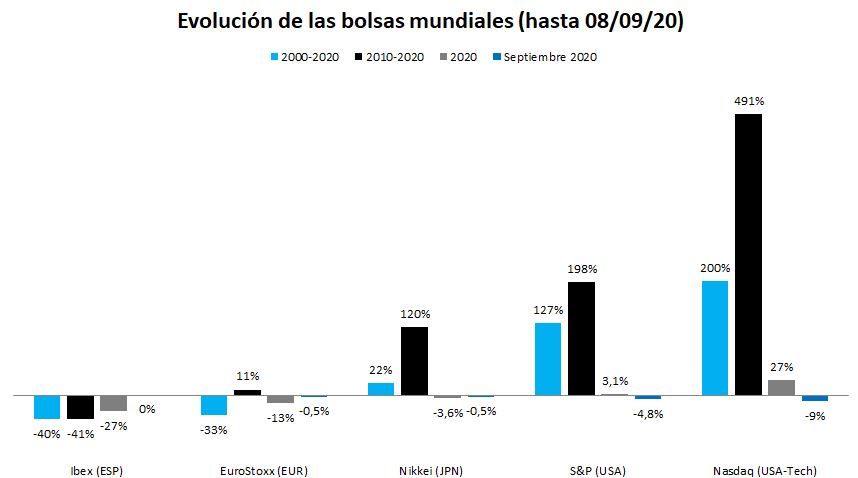

Sin embargo, este comienzo de septiembre está siendo totalmente diferente: como se puede ver en el gráfico, hasta día 8 de septiembre, las bolsas americanas están cayendo mientras que el resto del mundo está teniendo un mes prácticamente plano.

También se puede apreciar cómo, aunque esta divergencia es relativamente grande estos días, no afecta en cuanto a las rentabilidades a largo plazo, siendo muy superiores las del Nasdaq que sextuplica en el periodo 2010-2020 y triplica en el 2000-2020: para España son periodos negativos del 40%, en la Zona Euro mixtos y en Japón las rentabilidades, siendo jugosas, quedan por detrás.

Es un simple recorte?

La cuestión es analizar si este giro es puntual o es un cambio de tendencia a largo plazo.

Hace años que algunos analistas advierten que las bolsas de Estados Unidos están “caras”, especialmente las compañías tecnológicas. Hasta ahora, el mercado no ha dado la razón y, quien no ha estado invertido en compañías estadounidenses, ha dejado de obtener importantes beneficios (si la inversión la ha tenido en España, incluso habrá tenido pérdidas).

Precisamente este tipo de compañías son las que han lastrado los índices americanos; de hecho las denominadas FAANGs están perdiendo las cinco primeras sesiones de septiembre (día 7 fue festivo en Wall Street) un 7,55% (Facebook); un 8,49% (Amazon), un 12,44% (Apple), un 4,16% (Netflix) y un 6,50% (Google-Alphabet).

A pesar de estas caídas no hay motivos de actualidad para ello con lo que el desconcierto puede ser mayor. Sin embargo se puede reducir de forma algo simple a dos escenarios: (i) el más optimista marcaría una recogida de beneficios en un mercado que ha generado rentabilidades espectaculares y (ii) el pesimista advierte que las compañías tecnológicas estaban sobrevaloradas, especialmente tras una COVID que ha incrementado su valor de forma muy importante.

Nadie sabe realmente cuál de los dos escenarios se va a dar, hay opiniones para ambos bandos de reputados analistas.

Soportes y resistencias

Esto no supone que el inversor opere a ciegas (nunca lo debería hacer), pero sí que lo hace sin certezas (siempre ocurre), así que, además de hacerse con su propia idea, puede marcarse estrategias de protección para no quedarse fuera de un mercado muy alcista si se diera el escenario optimista y limitar las pérdidas si se diera el pesimista.

El análisis técnico-gráfico, especialmente ahora que el fundamental (que valora los ratios y perspectivas de las cotizadas) es tan complicado.

El S&P ha perdido el nivel de 3.400 (los máximos históricos que había marcado en febrero) lo cual no es una buena noticia: lo primero que debe hacer para poder afirmar que la tendencia será alcista es consolidar, de nuevo, por encima de estos niveles. Si no lo pudiera hacer, los siguientes soportes los tendría en 3.230 y 3.000.

El Nasdaq, sin embargo, sigue por encima de sus máximos de febrero (9.730 puntos) que supone su soporte más importante aunque, para los inversores que no quieran esperar tanto, se puede apreciar otro en los 10.370 puntos.

El Nasdaq, sin embargo, sigue por encima de sus máximos de febrero (9.730 puntos) que supone su soporte más importante aunque, para los inversores que no quieran esperar tanto, se puede apreciar otro en los 10.370 puntos.

Datos sobre posible cambio de tendencia en las bolsas americanas

- 45% A pesar de las bajadas de septiembre, el promedio de las cinco FAANGs durante 2020 es del +45%.

- 866 El Nasdaq necesitó 866 semanas para recuperar los máximos de la burbuja “punto com”.

- 12% La caída del Nasdaq, desde sus máximos históricos de día 2 hasta el cierre del día 8, es del 12,37%.

- 64% Sin embargo, la rentabilidad desde mínimos de marzo, hasta día 8, es de un +64%.

- 27% La tecnología ha lastrado al S&P 500, no en vano es el sector más presente con un 27% de peso en el índice, seguido de la salud con un 14%.