Análisis

Durante más de un año, hemos ido publicando todos los análisis que realicemos para medios de comunicación, tanto radio, televisión o prensa escrita

Creemos que este final de abril de 2021 ya es momento para acabar con este post en el que hemos trabajado tanto tiempo, pero por favor, antes de tomar decisiones precipitadas consultadnos y os intentaremos ayudar.

- Emprender en plena crisis de la COVID. IB3 Televisió (03/05/2021).

- Crisis COVID para souvenirs turísticos. IB3 Televisió (26/04/2021).

- Temporada hotelera. IB3 Televisió (26/04/2021).

- Problemas financieros post-COVID. IB3 Televisió (12/04/2021).

- COVID y mercado de lujo. IB3 Televisió (12/04/2021).

- Previsiones de paro del FMI tras la COVID. IB3 Televisió (06/04/2021).

- Previsiones de crecimiento económico del FMI tras la COVID. IB3 Televisió (06/04/2021).

- Comportamiento de las bolsas tras los mínimos de la COVID. Última Hora (19/03/2021).

- Turismo en Semana Santa marcada por el Coronavirus y la falta de vacunas. IB3 Televisió (29/03/2021).

- Medida anti COVID en Berlin que no frenan la economía. IB3 Televisió (29/03/2021).

- Nuevas medidas restrictivas en Mallorca.IB3 Televisió (22/03/2021).

- Ayudas directas de 7.000 millones de euros. IB3 Televisió (22/03/2021).

- Bolsa y turismo tras la COVID. Última Hora (19/03/2021).

- Debate sobre temporada turística en Semana Santa. Onda Cero (17/03/2021)

- Apertura de temporada turística en Mallorca (Parte I). IB3 Televisió (15/03/2021).

- Apertura de temporada turística en Mallorca (Parte II). IB3 Televisió (15/03/2021).

- Ayudas públicas y temporada turística. IB3 Ràdio (15/03/2021).

- Subidas en bolsa de Lufthansa. IB3 Televisió (15/03/2021).

- Restricciones en restauración de Mallorca. IB3 Televisió (12/03/2021).

- Ayudas directas a empresas y autónomos. IB3 Televisió (12/03/2021).

- Análisis de los datos de paro de febrero, cuando se cumple un año de la aparición de la pandemia. IB3 Televisió (02/03/2021.)

- Análisis situación actual de la crisis de la COVID. Canal 4 (23/02/2021).

- Perspectivas de recuperación económicas post-COVID.– IB3 Ràdio (22/02/2021).

- Bajas laborales y COVID.IB3 Televisió (16/02/2021).

- Ajustes de plantillas por COVID. IB3 Televisió (16/02/2021).

- Necesidad de ayudas públicas en crisis-COVID. IB3 Televisió (16/02/2021).

- Pasaporte de vacunación. IB3 Televisió (16/02/2021).

- Perspectivas económicas para 2021. Última Hora (19/02/2021).

- Ayudas para el alquiler. IB3 Televisió (16/02/2021).

- Temporada turísticas 2021. IB3 Televisió (16/02/2021).

- Análisis del impacto de la crisis del turismo en el PIB. IB3 Televisió (12/02/2021).

- Cierre de negocios de restauración. IB3 Televisió (12/02/2021).

- Intento de salvar al temporada turística con medidas sanitarias. IB3 Televisió (03/02/2021).

- Bonos para fomentar comercio local entregados por Ayuntamientos. Ràdio Calvia (02/02/2021).

- Cierre de negocios de restauración por la pandemia. IB3 Televisió (02/02/2021).

- Datos de paro por la crisis-COVID. IB3 Televisió (02/02/2021).

- Prorroga definitiva de ERTEs hasta mayo. IB3 Televisió (26/01/2021).

- La temporada turística 2021 es clave para acabar con la crisis del coronavirus. IB3 Televisió (25/01/2021).

- Ayudas a comercios pequeños por parte de ayuntamientos para afrontar la crisis de la COVID. IB3 Televisió (25/01/2021).

- Análisis de la situación económica provocada por la pandemia. Canal 4 (21/01/2021).

- Temporada turística 2021. Onda Cero (20/01/2021).

- Economía, salud y ayudas públicas. Onda Cero (20/01/2021).

- Recuperación de la COVID para las bolsas europeas. Última Hora (15/01/2021).

- ERTEs y grandes superificies. IB3 Televisió (11/01/2021).

- Por qué se debería dejar despedir tras ERTE?. IB3 Televisió (11/01/2021).

- Prórrogas de ERTEs en medio de nuevas restricciones. IB3 Ràdio (11/01/2021)

- Intento de prórroga de ERTEs por COVID. IB3 Televisió (08/01/2021).

- Evolución de las bolsas en 2020 y el impacto de la pandemia. Última Hora (08/01/2021).

- Previsiones macro para 2020, marcados por la COVID. IB3 Ràdio (04/01/2021)

- Cómo afecta la crisis de la covid al consumo de la campaña de Navidad. IB3 (22/12/2020).

- Cómo afecta la crisis del coronavirus a la restauración en Navidad. IB3 (22/12/2020).

- Ayudas al sector de la restauración castigado por la COVID. IB3 (22/12/2020).

- ¿Por qué se retrasan las compañías aéreas en las devoluciones de vuelos cancelados por el coronavirus?. IB3 (30/11/2020).

- Reconversión de alquileres y oficinas por la COVID y el teletrabajo. IB3 (30/11/2020).

- ¿Por qué se retrasan los pagos de ERTEs causados por la COVID?. IB3 (30/11/2020).

- Análisis de las bolsa en un noviembre eufórico por las vacunas. Última Hora (04/12/2020).

- Black Friday el año del coronavirus. IB3 (30/11/2020).

- Ayudas públicas a comedores sociales desbordados por la COVID. IB3 (30/11/2020).

- Repaso a la actualidad económica provocada por la COVID. Canal 4 (24/11/2020).

- Análisis del retraso de ayudas públicas para paliar la crisis del coronavirus. IB3 (23/11/2020).

- Oportunidades en bolsa americana tras la COVID. Última Hora (20/11/2020).

- Oportunidad de invertir en hoteles por la COVID. Onda Cero (18/11/2020).

- Confinamiento en Navidad y ayudas públicas. IB3 (16/11/2020).

- Previsiones de crecimiento para 2021. IB3 (16/11/2020).

- Impacto económico de nuevos confinamientos. IB3 (16/11/2020).

- Más sobre el anuncio de Pfizer. Canal 4 Ràdio (11/11/2020).

- Otro análisis sobre el impacto de anuncios de vacuna para las bolsas y la economía. IB3 Ràdio (10/11/2020).

- Breve apunte a las subidas de bolsa por el anuncio de Pfizer. IB3 (09/11/2020).

- Análisis de por qué cierran comercios y qué tipo son durante la crisis de la COVID. IB3 (09/11/2020).

- Análisis de las bolsas ante la vacuna de Pfizer. IB3 (09/11/2020).

- ¿Abren comercios nuevos durante la COVID?. IB3 (09/11/2020).

- Análisis de las bolsas con nuevos confinamientos en Europa. Última Hora (06/11/2020).

- Análisis de la situación de las aerolíneas afectadas por COVID. IB3 (30/10/2020).

- Análisis de las bolsas europeas en plena segunda oleada de la COVID. Última Hora (30/10/2020).

- Impacto de la COVID al sector constructor. IB3 (26/10/2020).

- Cómo afecta la COVID a la temporada comercial navideña. IB3 (26/10/2020).

- Diferentes ritmos de recuperación de la economía. Última Hora (23/10/2020).

- Análisis del sector de las aerolíneas, uno de los más afectados por la COVID. IB3 (19/10/2020).

- Problemática en los expedientes del Ingreso Mínimo Vital para afrontar la crisis de la COVID. IB3 (19/10/2020).

- Problemática de colapso en las ayudas del paro por la COVID. IB3 (19/10/2020).

- Análisis de las bolsas americanas. Última Hora (17/10/2020).

- Análisis de las previsiones del FMI. IB3 (14/10/2020).

- Incremento de ayudas por parte de comedores sociales por la COVID. IB3 (14/10/2020).

- Problemas y soluciones de la crisis de la COVID. Canal 4 (08/10/2020).

- Cómo se puede sanear la deuda pública después de la COVID. IB 3 Ràdio (07/10/2020).

- Financiación autonómica en época de COVID. IB3 (06/10/2020).

- Bajada de IVA en plena COVID. IB3 (06/10/2020).

- Bajada de Impuestos muicipales en plena COVID. IB3 (06/10/2020).

- Ayudas europeas para afrontar la COVID «Next Generation». IB3 (06/10/2020).

- El cierre de empresas por la COVID preocupa mucho a la población. IB3 (06/10/2020).

- Análisis de los tres primeros trimestres en las bolsas marcados por la COVID. Última Hora (02/10/2020).

- Inversión en divisas en la Guerra de Divisas provocada por la COVID. Última Hora (02/10/2020).

- Impacto de un segundo confinamiento como en Israel. IB3 (14/09/2020).

- Posible bajada de IVA y prórroga de los ERTEs por crisis COVID. IB3 (14/09/2020).

- Crisis Lehman vs Crisis COVID. IB3 Televisió (01/10/2020).

- COVID e inversión inmobiliaria. IB3 Televisió (01/10/2020).

- Entrevista actualizando la sitaución económica marcada por la COVID. Canal 4 (29/09/2020).

- Prórroga de ayudas públicas por la crisis de la COVID. IB3 Televisió (28/09/2020).

- Cómo se pueden recuperar las arcas públicas tras la COVID. IB3 Ràdio (28/09/2020).

- Situación de la recuperación de las acciones de bolsa española. Última Hora (25/09/2020).

- Megatendencias tras la COVID. IB3 Televisió (24/09/2020).

- ERTEs y COVID. IB3 Televisió (24/09/2020).

- Bajas laborales y COVID. IB3 Televisió (24/09/2020).

- Actualización de la situación de las bolsas europeas. Última Hora (18/09/2020).

- Cómo es posible ahorrar durante la COVID o para las próximas crisis?. IB3 (17/09/2020).

- Qué deben hacer las pymes ante el coronavirus?. IB3 (17/09/2020).

- Son fiables las previsiones del Banco de España para esta crisis?. IB3 (16/09/2020).

- Es conveniente derogar la Ley Montoro para combatir la COVID? IB3 (16/09/2020).

- Riesgo para las pymes ante la incertidumbre de esta crisis. IB3 (10/03/2020).

- Lecciones que nos debe dar la crisis de la COVID. IB3 (10/03/2020).

- Situación de las tecnológicas americanas tras las fuertes subidas por impacto COVID. Última Hora (11/09/2020).

- Diferencias entre España y el resto en la crisis de la COVID. IB3 (03/09/2020).

- Prórroga de los ERTEs. IB3 (03/09/2020).

- Análisis de las bolsas europeas, marcadas por la COVID. Última Hora (04/09/2020).

- Participación en reporaje «Acciones para superar la segunda oleada». Revista Inversión (27/08/2020).

- Entrevista analizando las bolsas en crisis COVID. Revista Inversión (14/08/2020).

- Diferentes evolución de las bolsas antes la COVID. Última Hora (07/08/2020).

- Análisis en fraudes por ERTEs en COVID. IB3 (01/08/2020).

- Expectativas de las bolsas en un agosto marcado por la COVID. Última Hora (31/07/2020).

- Análisis de la caída del PIB en el semestre de la COVID. IB3 (31/07/2020).

- Fraudes de ERTEs. IB3 (29/07/2020).

- Cómo afectará la cuarentena de los británicos. Parte 2. IB3 (27/07/2020 y 29/07/2020).

- La COVID aumenta las perspectivas de las bolsas americanas. Última Hora (24/07/2020).

- Máximas preocupaciones de la población por COVID. IB 3 (20/07/2020).

- Situación actual de las bolsas europeas. Última Hora (17/07/2020).

- Bajada de alquileres por COVID. IB3 (16/07/2020).

- Artículos de lujo ante la crisis de la COVID. IB3 (14/07/2020).

- Situación de los ERTEs cuando acaben sus plazos. IB3 (14/07/2020).

- Análisis de la suspensión de dividendos por la COVID. Última Hora (10/07/2020).

- Moratoria de hipotecas por COVID. IB3 Televisió (09/07/2020).

- Cómo financiarte en época de COVID. IB3 Televisió (06/07/2020).

- Debate sobre subida de impuestos en crisis COVID. IB3 Televisió (03/07/2020).

- Recuperación de las bolsas en el segundo trimestre. Última Hora (03/07/2020).

- Debate sobre impagos de alquiler durante la COVID. IB3 Televisió (29/06/2020).

- Advertencia de la dependencia del turismo y los efectos de la COVID. Última Hora (26/06/2020).

- Análisis de la economía turística en la reapertura en plena crisis COVID. IB3 Televisió (22/06/2020).

- Consecuencias económicas de la «Nueva Normalidad». IB3 Televisió (19/06/2020).

- Tertulia económica sobre la crisis de la COVID. Onda Cero (17/06/2020).

- Prueba piloto de turismo en Mallorca. IB3 Televisió (16/06/2020).

- Relevancia de la construcción para la salida de la crisis. IB3 Televisió (16/06/2020).

- Inseguridad del dinero en efectivo durante y después de la pandemia. IB3 Televisió (16/06/2020).

- Problemas de pymes y autónomos durante la COVID. IB3 Televisió (16/06/2020).

- Entrevista en Així està el món analizando la situación económica provocada por la COVID. Canal 4 (16/06/2020).

- Subidas de las bolsas desde mínimos por coronavirus. Última Hora (12/06/2020).

- Por qué hay más ricos tras el coronavirus. IB3 Televisió (08/06/2020).

- Incertidumbre económica por COVID. IB3 Televisió (08/06/2020).

- Precios inmobiliarios tras la COVID. IB3 Televisió (08/06/2020).

- Análisis del comportamiento de las bolsas en mayo. Última Hora (05/06/2020).

- Cómo ahorrar en tiempos de COVID. Canal 4 (02/06/2020).

- Turismo sostenible en tiempos de COVID. IB3 Televisió (01/06/2020).

- Análisis de Nasdaq y S&P en entorno COVID. Última Hora (29/05/2020).

- Entrevista sobre situación actual del coronavirus: pensiones, turismo, ayudas a familias y empresas, bolsa, ahorro…. Canal 4 (27/05/2020).

- Temporada turística a partir de julio con seguridad por Covid. IB3 Televisió (25/05/2020).

- Análisis de la diferente recuperación de la COVID de las bolsas europeas. Última Hora (22/05/2020).

- Futuro del teletrabajo tras COVID. Onda Cero (20/05/2020).

- Análisis de la rebaja de previsiones económicas del Banco de España por coronavirus. Onda Cero (20/05/2020).

- Análisis del comportamiento del Ibex durante la COVID. Futurfinances (20/05/2020)

- Previsiones económicas del BCE en crisis coronavirus. IB3 Televisió (18/05/2020).

- Economía en la FASE II del Covid. IB3 Televisió (18/05/2020).

- Ventaja de exportar en la crisis del coronavirus. IB3 Televisió (18/05/2020).

- Renta Universal Básica con coronavirus. IB3 Televisió (18/05/2020).

- La diferencia del Ibex con el resto no es por el coronavirus. Última Hora (15/05/2020).

- Nuevos modelos de inversión y megatendencias tras coronavirus. IB3 Televisió (11/05/2020).

- Pérdida de productividad de los comercios por precaución ante coronavirus. IB3 Televisió (11/05/2020).

- Impacto en la economía de un nuevo brote de Covid 19. IB3 Televisió (11/05/2020).

- Actualización impacto económico coronovirus (reapertura, ERTEs, turismo). IB3 Televisió (11/05/2020).

- Análisis de la recuperación de las bolsas. Última Hora (08/05/2020).

- Condonación de alquileres en tiempos de coronavirus. IB3 Televisió (05/05/2020).

- Paro por coronavirus para empleadas de hogar. IB3 Televisió (05/05/2020).

- Coronavirus y datos de paro de abril. IB3 Televisió (05/05/2020).

- Importancia de la reactivación del sector de la construcción en crisis de coronavirus. IB3 Televisió (04/05/2020).

- Venta de coches y coronavirus. IB3 Televisió (04/05/2020).

- Actuación situación económica por coronavirus. IB3 Televisió (04/05/2020).

- Reportaje sobre cómo actua la banca tradicional en la crisis del coronavirus. 65ymás (04/05/2020).

- Análisis sobre recuperación en «V» de las bolsas. Última Hora (01/05/2020).

- Webinar sobre bolsas y fondos en coronavirus. Vídeo propio (30/04/2020).

- Análisis de las fases de desconfinamiento. IB 3 (28/04/2020).

- Empresas más afectadas por la crisis del coronavirus. IB 3 (27/04/2020).

- Impacto del coronavirus a las familias más vulnerables. IB 3 (27/04/2020).

- Impacto del desconfinamiento en otros países para el turismo. IB 3 (27/04/2020).

- Lastre de la deuda pública en la gestión del coronavirus. Onda Cero Mallorca (24/02/2020).

- Análisis del petróleo en negativo por coronavirus. Última Hora (24/04/2020).

- Coronavirus: petróleo en negativo. Canal 4 (22/04/2020).

- Reflexiones sobre la moratoria de alquiler para pymes y autónomos. IB 3 (22/04/2020).

- Ventajas del petróleo barato por coronavirus. IB 3 (22/04/2020).

- Coronavirus: ERTE, ICO, préstamos rápidos, tarjetas de crédito. IB 3 (22/04/2020).

- Ayudas a autónomos por parte del Ayuntamiento de Ses Salines (Mallorca). IB 3 (22/04/2020).

- Entrevista sobre medidas económcias por coronavirus del Gobierno | Resumen en castellano. Canal 4 (22/04/2020)

- Compra de Neste por la caída del petróleo. Vídeo propio (21/04/2020).

- Consecuencias del coronavirus para la temporada turística. IB3 (20/04/2020).

- Necesidad de agilizar ERTEs por coronavirus. IB3 (20/04/2020).

- Análisis de empresas turísticas que pueden quebrar por coroanvirus. IB3 (20/04/2020).

- Webinar sobre fondos de inversión en tiempos de volatilidad. Rankia (18/04/2020).

- ¿Pueden subir las bolsas si cae el PIB?. Última Hora (17/04/2020).

- Entrevista sobre aplazamiento de impuestos, vuelta al trabajo de construcción e industria y sobre previsiones de PIB. Canal 4 (14/04/2020).

- Oportunidades de compra en bolsa en tiempos de coronavirus. 65 y mas (13/04/2020).

- Análisis de la posible recuperación de las bolsas. Última Hora (11/04/2020).

- Webinar «Coronavirus: Perpsectivas de las bolsas». Vídeo propio (08/04/2020).

- Debate sobre cómo asesorar al cliente en tiempos de coronavirus. Rankia Pro (08/04/2020).

- Estrategia de inversión con Amadeus. Vídeo propio (03/04/2020).

- Debate con Pau Monserrat sobre las medidas impuestas y las consecuencias para el turismo. IB3 Ràdio (03/04/2020).

- Posible soporte en las bolsas. Última Hora (03/04/2020).

- Ventajas e inconvenientes de poder rescatar Planes de Pensiones por coronavirus. Canal 4 (01/04/2020).

- Entrevista sobre las nuevas medidas del Gobierno. Canal 4 (01/04/2020).

- Webinar sobre oportunidades de inversión. Vídeo priopio (28/03/2020).

- Medidas económicas anti-coronavirus: limitación de compras de empresas por parte de capital extranjero. Canal 4 (25/03/2020).

- Análisis del momento puntual para invertir en bolsa. Canal 4 (25/03/2020).

- Análisis de las medidas económicas anunciadas por el Gobierno, principalmente los avales para financiación. Canal 4 (25/03/2020).

- Análisis de la situación bursátil provocada por el coronavirus. Última Hora (20/03/2020).

- Respuesta sobre las implicaciones de un rescate de Alemania a sus empresas para mitigar el impacto del coronavirus. Futur Legal (20/03/2020).

- Análisis de las medidas económicas anunciadas por el Gobierno español contra el coronavirus. IB3 Televisió (18/03/2020).

- Entrevista sobre medidas económicas contra el coronavirus (aquí resumen en castellano). Canal 4 (16/03/2020).

- Análisis de la mayor caída del Ibex en su historia. IB3 Televisió (16/03/2020).

- Recomendaciones a partícipes de planes de pensiones. 65ymás (16/03/2020)

- Caídas del petróleo y bolsas por coronavirus. Futurfinances (14/03/2020).

- Invertir aprovechando bolsa barata por coronavirus. Futurfinances (14/03/2020).

- Reacción en bolsas por bulos de coronavirus. Futurlegal (14/03/2020).

- Impacto económico positivo del coronavirus. El Económico (13/03/2020).

- Nuevos soportes en las bolsas por coronavirus. El Económico (13/03/2020).

- Análisis de la mayor caída diaria del Ibex desde su lanzamiento. IB3 Ràdio (12/03/2020).

- Debate sobre el impacto económico del coronavirus. Onda Cero (11/03/2020).

- Impacto sobre las empresas y medidas económicas a tomar contra el coronavirus. IB3 Televisió (11/03/2020).

- Pérdidas en Roboadvisor por coronavirus. enFintech.com (10/03/2020).

- Entrevista sobre coronavirus y bolsa. IB3 Ràdio (10/03/2020).

- Resumen bursátil de febrero. El Económico (06/03/2020).

- Análisis ante las cancelaciones de eventos por coronavirus. Canal 4 Ràdio (04/03/2020).

- Reacción de los inversores ante las caídas de la bolsa por el coronavirus. IB3 Televisió (28/02/2020).

- Análisis del coronavirus como un ruido que ha roto soportes. El Económico (28/02/2020).

- Ralentización económica por el control sobre el coronavirus. IB3 Televisió (28/02/2020).

- Análisis de las políticas para evitar el impacto del coronavirus. El Económico (28/02/2020).

- Explicación sobre por qué el coronavirus afecta a las bolsas. IB3 Televisió (28/02/2020).

- Intervención en radio explicando cómo afecta el coronavirus a las bolsas. IB3 Ràdio (25/02/2019).

- Efectos del coronavirus para la economía mundial. Onda Cero (12/02/2020).

- Impacto del coronavirus a las bolsas en enero. El Económico (07/02/2020).

- Análisis de las repercusiones del coronavirus para la economía y las bolsas. El Económico (31/01/2020).

- Parte de la conferencia «Perspectivas Económicas para 2020» en la que hablamos de coronavirus (30/01/2020).

- Entrevista sobre coronavirus. Canal 4 Ràdio y Televisió (29/01/2020).

- Entrevista sobre coronavirus. IB3 Televisió (27/01/2020).

El coronavirus pasará a la historia de la humanidad, además de las vidas humanas con las que ha acabado y con la saturación hospitalaria por encima de las posibilidades de muchos países donde se han tenido que habilitar hoteles y pabellones como hospitales o donde hemos visto personal sanitario protegerse con gafas de buceo.

Parec frívolo, pero la economía es también importante: durante muchos años recordaremos los cierres de comercios, anulación de eventos, suspensión de ligas de fútbol en prácticamente todo el mundo, confinamiento y los graves impactos económicos de este problema, tanto a nivel empresarial, personal y, por supuesto bursátil.

¿Por qué una enfermedad con una tasa de natalidad tan baja provoca estos estragos? Ya lo hemos dicho, hablar de economía cuando hay vidas humanas parece frívolo y más usar la expresión «tasa de mortalidad tan baja», pero nos toca ese aspecto, es en lo único que podemos ayudar en estos momentos. Por supuesto, desde aquí y desde nuestros balcones mandamos el pésame a las familias y amigos de fallecidos y les enviamos todos nuestros ánimos a los contagiados, personal sanitario, de las fuerzas del orden y otros que tienen que seguir trabajando (arriesgándose a un contagio suyo o de sus allegados) para cubrir nuestras necesidades.

Son las medidas de protección contra su propagación las que generan el problema económico-financiero. Sí, las anulaciones de eventos empresariales (algunas de ellas interesadas) y deportivos, los cierres de poblaciones, los controles sanitarios pensados para controlar la epidemia son los que generan pérdidas a las empresas y a las familias.

La duración de estas medidas son la clave para intentar valorar el daño que se les hará a las empresas de todo el mundo, y, por tanto, a la economía en general. Está claro que en cuanto todo parezca más controlado y más curable (el porcentaje de curaciones crece día a día) no serán necesarias tantas medidas y se irá volviendo a la normalidad tal y como está pasando en China, que incluso hay días donde no se han registrado casos, con lo que el país se está volviendo a abrir. Allí las empresas están volviendo a generar dinero y deberían compensar las pérdidas de los meses de semi-cierre.

Cómo se compensará a medio plazo

Partiendo de la base que el corto plazo será duro, esta compensación (económica) y, por lo tanto, la recuperación a medio plazo se producirá por tres vías:

- Políticas fiscales y monetarias expansivas: Italia, China, Estados Unidos, Alemania, Reino Unido, Francia… han anunciado exención de impuestos,subvenciones, congelaciones de hipotecas (posibilidad de rescates)… incluso España ha anunciado medidas, aunque todavía muy indirectas. Mientras, los bancos centrales de todo el mundo… han bajado tipos de interés y están inyectando liquidez de forma muy brusca. Si tenemos claro que muchas empresas sufrirán por liquidez y no por solvencia, estas inyecciones de liquidez les debería proporcionar el aire que necesitan.

- Recuperación del consumo: hay cierto tipo de demanda de bienes y servicios que se tiene que realizar, aunque se posponga; las vacaciones no disfrutadas y ahorradas, el coche que se esperaba a renovar, la inversión de una empresa que no hacía por la incertidumbre son algunos ejemplos.Está claro que el mundo tardará meses en recuperar el 100% de actividad: no se podrán llenar hoteles, restaurantes ni campos de fútbol, pero sí se emprezará a ingresar dinero, complementando con las medidas anteriormente comentadas

- Bajada del petróleo: aunque una parte se debe a la bajada de la demanda, y eso a nivel macro no es positivo, el descenso del precio del petróleo supone menos gasto para las empresas y por tanto más márgenes y más valor. Cuando la actividad económica se recupere, el petróleo también debería subir, pero hay que tener en cuenta que la «pata» de la oferta sigue ayudando al descenso debido a las peleas internas de la OPEP.

- La «reconstrucción» genera crecimiento económico: empezando por la investigación sanitaria y siguiendo por la logísitica, alimentación infraestructuras, seguridad o financiación, provoca que haya tipologia de empresas que se benefician de las guerras, catástrofes naturales y, por supuesto, epidemias.

Ya empiezan a salir estudios macroeconómicos que marcan caídas de PIB brutales, desde el 40 al 20%; pero con recuperaciones en el tercer trimestre que las superan con creces (en China en el segundo).

Y las bolsas?

Por lo tanto, las bolsas, que están sufriendo lo indecible, deberían volver a valoraciones anteriores a la propagación del coronavirus, como ha ocurrido en otras noticias similares (MERS, SARS, ébola) o incluso ante otro tipo de noticias ruidosas (Brexit o Trump son los últimos ejemplos). Pasará lo de siempre, aunque hay que intentar que no: gente asustada deshace sus inversiones con pérdidas o con ganancias limitadas y volverá a entrar cuando se haya recuperado y haya euforia.

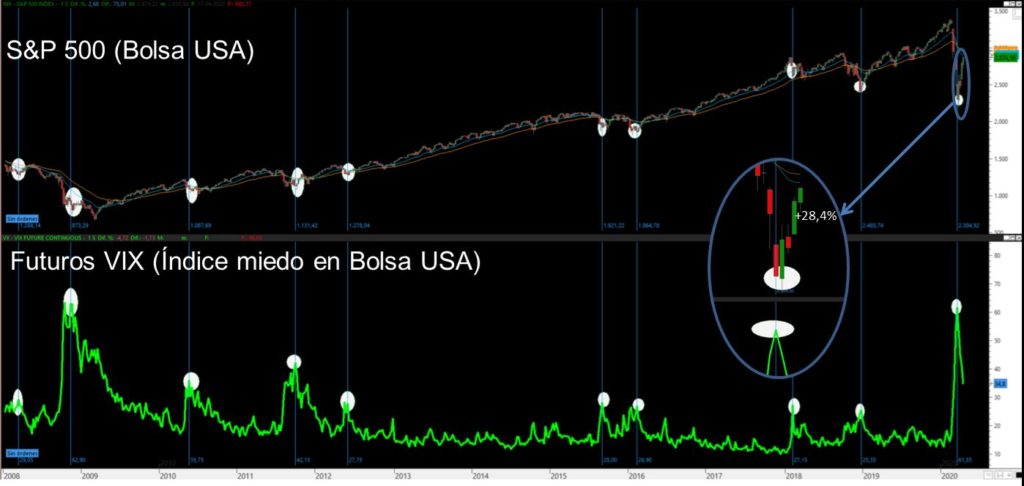

Esta gráfico explica muy a las claras el comportamiento de las personas (es humano, por eso es tan difícil evitar). El activo de arriba es el S&P 500 y el de abajo el índice VIX de volatilidad, se le denomina el «Índice del miedo», cuanto más alto, más miedo. Fijaos cómo se comparta la bolsa cuando hay picos de miedo:

Cada momento en el que el índice de miedo ha estado en niveles similares a los actuales ha sido tras caídas más o menos acentuadas de la bolsa, ¿qué ha pasado inmediatamente después? Subidas fuertes, cuanto mayor era la caída previa, mayor ha sido el rally. Los niveles de volatilidad actuales (actualizado el gráfico día 17 de abril) son casi históricos, a pesar de ir recorantdo. Desde 2008 solo se ha superado una vez… ojalá el miedo nos lleve a una época alcista similar, a ver si esta vez se puede aprovechar todo el mundo. De momento, los suelos de 16 al 19 de marzo se están respetanto y los rebotes están siendo fuertes. La historia se repite.

Cada momento en el que el índice de miedo ha estado en niveles similares a los actuales ha sido tras caídas más o menos acentuadas de la bolsa, ¿qué ha pasado inmediatamente después? Subidas fuertes, cuanto mayor era la caída previa, mayor ha sido el rally. Los niveles de volatilidad actuales (actualizado el gráfico día 17 de abril) son casi históricos, a pesar de ir recorantdo. Desde 2008 solo se ha superado una vez… ojalá el miedo nos lleve a una época alcista similar, a ver si esta vez se puede aprovechar todo el mundo. De momento, los suelos de 16 al 19 de marzo se están respetanto y los rebotes están siendo fuertes. La historia se repite.

En Sidiclear estaremos muy atentos a las oportunidades que genere el mercado y analizaremos si las caídas son justificadas o bien han sido fruto de un miedo irracional. Esperemos que poca gente pierda dinero por una decisión basada en pánico.